130여 년간 이어진 내연기관차 중심의 자동차 시장이 전기차 위주로 재편되는 틈을 타 베트남·대만·인도 같은 후발 주자들이 잇따라 도전장을 내밀고 있다고 조선일보다 29일 보도했다. 고도의 기술력이 축적된 내연기관차보다 진입 장벽이 낮은 전기차 시장에 가격 경쟁력을 앞세운 신흥국들이 뛰어들면서 시장 주도권을 둘러싼 경쟁이 더욱 치열해질 전망이다.

전기차 시장에서 ‘언더독(underdog·이길 가능성이 작은 약자)’의 반란을 주도하는 곳은 ‘베트남의 삼성’으로 불리는 빈그룹 산하의 자동차 업체 빈패스트다. 2017년 설립된 빈패스트는 내연기관차와 오토바이를 만들다가 올 초 내연기관차 생산 중단을 선언하고 전기차 회사로 탈바꿈했다. 빈그룹은 지난해 말 1억7530만달러(약 2220억원) 규모의 리튬·이온 배터리 공장을 설립해 배터리 공급 체계를 구축하는 한편, 테슬라·BMW·포르셰·도요타·닛산 등에서 전기차 관련 전문가를 대거 영입 중이다.

이 회사가 주력하는 분야는 전기차 시장의 대세로 떠오른 SUV 차종이다. LA 오토쇼에서 공개한 기함급(초대형) SUV인 VF9의 경우, 제로백(6.5초)이나 최고 출력(300㎾·402마력) 등 주요 성능은 아직 테슬라의 모델X(3.9초, 500㎾·670마력)나 중국 BYD의 준대형 SUV 탱(4.6초, 380㎾·517마력)에 미치지 못한다. 하지만 주행 가능 거리는 최대 680㎞(플러스 모델 기준)로 모델X(499㎞)와 탱(635㎞)을 앞서고, 가격은 모델X(12만990달러)의 절반도 안 되는 5만5500달러(약 7030만원)로 책정됐다. 비교적 저렴한 가격에도 원격 조종 및 제어, 차선 이탈 방지, 자동 차선 변경 등 각종 첨단 기능이 들어가 있다.

이 회사가 더 눈길을 끈 건 아직 전기차 수요가 적은 베트남 내수 시장 대신 북미·유럽 시장을 정조준하는 대담함 때문이다. 지난 7월 미국 캘리포니아에 쇼룸을 6개 열었고, 수년 내 독일(25개), 프랑스(20개), 네덜란드(5개) 등 유럽에 매장을 50개 이상 낼 계획이다. 65억달러(약 8조2000억원)를 투자해 2024년 완공을 목표로 미국 노스캐롤라이나주에 전기차 생산 공장도 짓고 있다.

아이폰 위탁 생산으로 유명한 대만 폭스콘도 2020년 11월 일본 닛산 자동차를 생산해온 대만 유롱그룹과 합작으로 ‘폭스트론’이라는 회사를 설립해 전기차 사업에 본격적으로 뛰어들었다. 폭스트론은 지난해 10월 SUV, 세단, 버스 형태의 전기차 프로토타입을 공개하고, 지난 10월에는 해치백과 픽업트럭 모델도 추가로 선보였다. 모회사인 폭스콘이 고유 브랜드 대신 애플·구글·소니 등 글로벌 기업의 전자제품 위탁생산(EMS)에 집중하는 것처럼 폭스트론 역시 글로벌 기업들의 전기차를 주문에 맞춰 제조하는 것을 목표로 하고 있다. 이를 위해 마이크로소프트·보쉬·아마존·CATL·ARM 등 세계 유수 기업들과 협력 체계도 구축했다. 폭스트론은 미국 전기차 스타트업인 피스커·로즈타운모터스와 전기차 납품 계약을 맺었고, 독일 폴크스바겐과도 협력을 논의 중이다. 사업 확장을 위해 지난 5월 로즈타운의 미국 오하이오주 공장을 2억3000만달러에 인수했고, 6월에는 대만 가오슝에 배터리 공장을 짓기 시작했다.

튀르키예와 인도도 전기차 경쟁에 뛰어들기 위한 채비에 한창이다. 글로벌 자동차 기업들의 주요 생산 시설이 모여 있는 튀르키예는 정부 주도로 2018년 토그(TOGG)라는 전기차 기업을 세워 올해 C-SUV라는 첫 모델을 공개했다. 철강·가전·통신 등의 분야에서 튀르키예 5대 기업이 합작해 설립한 토그는 내년 3월 양산에 들어가고, 2030년까지 연간 100만대를 생산한다는 계획을 세웠다. 인도 자동차 시장 점유율이 71%에 달하는 타타모터스는 1만~2만달러대 초저가형 전기차(티아고·티고르·넥슨 EV) 생산에 집중하고 있다. 한때 쌍용차 대주주였던 인도의 마힌드라는 쌍용차 소형 SUV인 티볼리와 외부 디자인이 거의 같은 전기차 XUV400 출시를 준비 중이다.

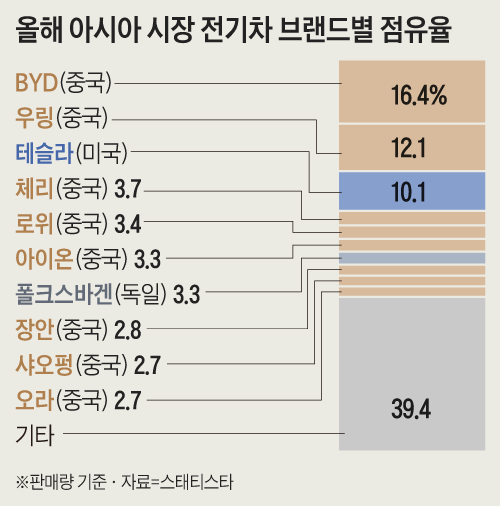

선진국이 주도하는 내연기관차 경쟁에서 밀려나 있었던 신흥국들이 앞다퉈 전기차 시장에 뛰어드는 것은 아직 확고부동한 강자가 없기 때문이다. 시장조사 기관 스태티스타에 따르면, 올해 아시아 전기차 시장에는 중국 BYD(16.4%)와 상하이 GM우링(12.1%), 테슬라(10.1%) 등 3대 업체 외에도 점유율 1~2% 미만의 업체 수십 곳이 난립해 있다.

충전 인프라 구축이나 각종 지원 정책을 통해 정부가 자국 기업에 유리한 환경을 조성할 수 있다는 점도 작용한다. 중국의 BYD가 테슬라의 아성을 위협할 정도로 성장한 것도 14억 인구라는 거대 시장 외에 자국 기업에 유리한 세제와 보조금 혜택이 뒷받침됐기 때문이다. 인도와 튀르키예 정부도 이런 중국 사례를 참고 삼아 먼저 내수 시장에서 자국 기업을 키운 뒤 글로벌 브랜드로 성장시키려는 야심을 품고 있다.

하지만 언더독들 앞에 놓인 난관도 많다. 아무리 정부에서 유·무형의 지원을 받는다 해도, 이제 막 발을 뗀 변방의 전기차 브랜드가 해외는 물론 자국 소비자에게 선택받는 것은 만만치 않은 일이다. 전기차 강국인 미·중에서 등장한 수많은 전기차 후발 주자가 그렇듯 신생 업체가 안정적인 부품 조달과 양산 체제를 갖추는 것도 쉽지 않다. 신흥국 업체들이 내세우는 가성비도 이미 중저가 시장을 장악한 중국 업체들보다 크게 낫다고 보기 어렵기 떄문에, 이 부분에서 경쟁력을 최대한 확보하는것이 중요하다는 의견이 전문가들 사이에 있는 것으로 알려졌다.

조선일보 2022.12.29

베트남 교민잡지 ! 씬짜오 베트남 xinchaovietnam, 베트남 정보를 한 눈에……

베트남 교민잡지 ! 씬짜오 베트남 xinchaovietnam, 베트남 정보를 한 눈에……